Hace un par de meses comentábamos en qué consiste el Valor Actual Neto o VAN, una herramienta de economía financiera que se usa para valorar la viabilidad de un proyecto de inversión. Hoy lo que queremos es exponer el qué consiste y cómo se calcula la TIR, que no es otra cosa que otra herramienta a nuestra disposición para valorar si debemos o no invertir en un proyecto de inversión.

¿Qué es la TIR?

Llamamos TIR o Tasa Interna de Rentabilidad de un proyecto de inversión es aquel tipo de actualización o descuento que hace que el VAN sea igual a 0.

Proporciona así una medida de rentabilidad en términos relativos y anuales, permitiendo seleccionar entre criterios eligiendo el que nos ofrezca una mayor TIR.

De esta manera la TIR proporciona al director financiero un resultado en términos relativos (en porcentaje) la viabilidad de un proyecto, algo que ya es sustancialmente mejor que el resultado del VAN.

Este último nos daba un resultado en términos relativos (Euros u otra moneda) lo cual hace que sea difícil de comparar con otros proyectos cuando estos no comparten coste de lanzamiento o años de vida útil; por el contrario la TIR al darnos un resultado porcentual sí nos permite comparar todo tipo de proyectos de inversión incluso aquellos con grandes diferencias.

Si bien lo más coherente es sólo comparar aquellos que al menos comparten sector de actividad.

Ventajas y limitaciones de la TIR

La TIR es un método perfecto de uso para valorar un proyecto de inversión, donde podemos identificar los siguientes puntos fuertes y débiles.

Ventajas de la TIR

- Tiene en cuenta el momento del tiempo en que se generan los flujos, luego se mide el impacto económico del valor económico en el tiempo.

- Fácil interpretación y sencilla comparación para seleccionar u ordenar proyectos.

Limitaciones de la TIR

- Cálculo complejo, si bien con una hoja de cálculo la dificultad se reduce enormemente.

- Supone (como el VAN) que los flujos netos de caja intermedios se reinvierten al mismo k o tasa de actualización.

- No nos tiene porque llevar a las mismas soluciones que el VAN, pero se supone mejor estimador que este.

- La propia formulación de la TIR nos puede llevar a varios resultados o TIR reales, lo que puede suponer un problema a la hora de selección u ordenación.

¿Cómo se calcula la TIR?

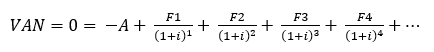

Debo partir de los mismos conceptos que use en el VAN, puesto que la fórmula es la misma que este aunque la incógnita sea diferente. Así definimos como:

- A: es el desembolso inicial, es decir, el dinero pagado para adquirir el bien.

- Fx: el flujo de caja generado en cada período (normalmente anual).

- i: tasa de descuento o coste de oportunidad (la incógnita ahora en la TIR).

Una vez definidos los parámetros lo que debemos hacer es plantear la misma ecuación del VAN, pero ahora debemos igualar este cálculo a 0 ya que la incógnita se encuentra en el denominador, en esa tasa de descuento. Esto lo haremos, al igual que en el caso del VAN, usando las matemáticas financieras y el interés compuesto y el resultado será una fórmula como la siguiente que es la fórmula general.

Ejemplo de TIR

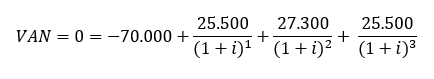

Supongamos un proyecto de inversión donde queremos valorar si adquirir o no una panadería. El coste de esta inversión es de 70.000 Euros (Do) y queremos que sea rentable para nosotros como nuevos socios en tres años, durante los cuales esperamos que se produzca flujos de caja de 25.000 Euros (F1), 27.300 Euros (F2) y 29.100 Euros (F3).

El cálculo sería:

Como podéis observar el cálculo es complejo (y lo será más cuantos más años se prolongue), no en vano nos enfrentamos a una ecuación de tercer grado que no puede dar hasta tres resultados distintos. Por ello acudimos a una hoja de cálculo.

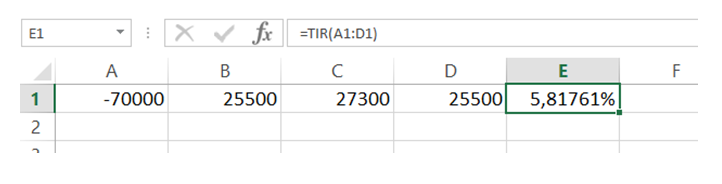

¿Cómo se calcula la TIR con el Excel?

El cálculo de la TIR con esta hoja de cálculo es realmente sencillo y facilita su cálculo de manera sorprendente. La fórmula es la siguiente =TIR (flujos de caja)

Usando el ejemplo anterior sería: