Cómo evaluar un proyecto de inversión puede ser una de las interrogantes más complicadas que nos podemos hacer en la economía, debido a una dificultad subyacente de que no nos movemos en un entorno de absoluto conocimiento.

Una vez más nos enfrentamos al gran dilema de la economía como ciencia, que se presenta bajo probabilidades y no bajo certeza, con un futuro incierto sobre el que afectan infinitas variables.

Pese a ello, tradicionalmente se han ido creando diferentes modelos que esperan poder valorar un proyecto de inversión.

Qué es un proyecto de inversión

Recordemos que:

Llamamos proyecto de inversión a la renuncia de una satisfacción actual y cierta a cambio de una esperanza de obtener una ganancia futura incierta. De tal manera que se espera un incremento de capital tal que sea una diferencia positiva del valor del capital en dos momentos distintos de tiempo.

Bajo esa definición encontramos tres factores a tener en cuenta:

- Necesitamos una inversión, normalmente en activos fijos y que se realiza en gran parte en el momento 0 (es decir, antes de lanzar el proyecto).

- Sabemos que el proyecto va a dudar una serie de años, pudiendo ser infinitos, aunque siempre esperaremos recuperar la inversión en los primeros 5 a 10 años.

- Cada año tendremos flujos de entrada y salida de capitales (no hablamos de ingresos y gastos).

- El paso del tiempo hace que el dinero no valga lo mismo y debemos tener en cuenta este hecho.

La literatura ha tratado a lo largo de la historia de encontrar los mejores métodos para la valoración de proyectos y los ha definido en tres. Tres sistemas para los que es necesario calcular previamente esa relación de entradas y salidas de capital calculadas bajo el concepto de los Flujos de Caja.

Métodos para evaluar un proyecto de inversión

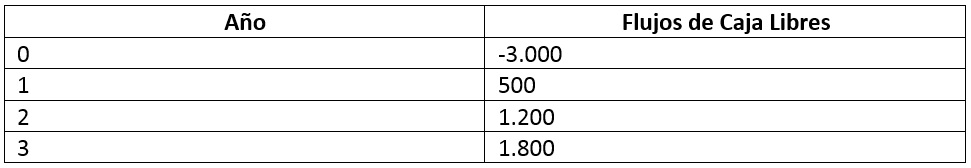

Para exponer brevemente los procesos supondremos un proceso tal que:

Payback

Es el método más sencillo de valoración, se basa en simplemente calcular el tiempo que se tarda en recuperar la inversión inicial. En este caso para recuperar el desembolso inicial necesitaríamos 2 años y 8,6 meses.

Es un método sencillo (básicamente con una suma nos vale) pero con muchos defectos: no tienen en cuenta todos los años, no tiene en cuenta la pérdida de valor con el paso del tiempo y no pretende maximizar el valor de la empresa.

VAN o Valor actual neto

Uno de los métodos más usados es este, que consiste en llevar todos los flujos del proyecto al momento 0 (descontarlos) y ver si son mayores que la inversión.

El gran problema de este método consiste en saber esa tasa de descuento, algo para lo que necesitaríamos más tiempo (si queréis saber más buscar coste medio de los recursos o sus siglas en inglés: WACC).

Si para nuestro ejemplo suponemos una tasa de descuento del 5%, debemos solucionar esta fórmula:

VAN = -1.000 + 500/1,05 + 1,200/1,05^2 + 1.800/1,05^3 = 120 Euros.

Esto nos dice no sólo que recuperamos la inversión si no que ganaríamos 120 Euros reales si todos los cobros y pagos fuesen hoy, en el momento 0. La dificultad de calcular dicha tasa hace que muchas empresas usen tasas del sector.

TIR o Tasa interna de retorno

Si usamos la idea anterior, pero igualamos el VAN a 0, podemos deducir la tasa de descuento máxima que necesitaríamos para que el proyecto tuviera valor. En este caso un 6,76%, por lo que si la tasa de descuento fuese mayor que ella ya nuestro proyecto entraría en pérdidas.

Es un sistema para valorar proyectos en términos relativos que resulta incluso más usado que el VAN por la dificultad comentada y además muy válido para valorar entre proyecto.

Este pequeño texto debe servir como breve introducción a estos temas y es que la valoración de proyectos es uno de los temas principales tanto para un Máster de Dirección Financiera como para un MBA ya que cualquier directivo debe saber valorar un nuevo mercado, un nuevo producto o una nueva idea de negocio.

Buenas tardes. Una consulta ¿ El método científico y el método no científico tienen otro nombre? Ya que tengo que realizar un trabajo y tengo que investigar sobre la Evaluación de Proyectos de inversión, método científico y no científico y no me sale nada de eso. Entonces no se si tendrá otro nombre ,. Muchas gracias, le agradezco su ayuda